Fed’in 2023’te faiz artışlarını durduracağı biliniyor da: Nerede, ne kadar süre-Wall Street ekonomistleri anlatıyor…

Wall Street’in en büyük bankaları, Federal Rezerv’in ABD faiz oranlarını gelecek yıla kadar daha da artıracağı konusunda hemfikir. Lakin daha ne kadar yüksek olacağı ve 2023’ün sonuna kadar indirim yapıp yapmayacağı konusunda fikir birliği şimdi yok.

Başkan Jerome Powell’ın işinin ne kadar zorlaştığının bir yansıması olarak, önde gelen ekonomistler, merkez bankasının inatla yüksek enflasyona saldırmaya devam etmesi gerekip gerekmediği yahut sakinlik ve artan işsizlik risklerinin daha büyük kaygılar haline gelip gelmeyeceği konusunda bölünmüş durumdalar.

Fed’in gösterge faiz oranını 50 baz puan artırarak aralık ayında %4,25 ila %4,5 aralığına ve akabinde Mart ayına kadar %5 civarına çıkaracağı öngörüsünde geniş bir fikir birliği olsa da, görünüm üzerindeki mutabakat burada sona eriyor:

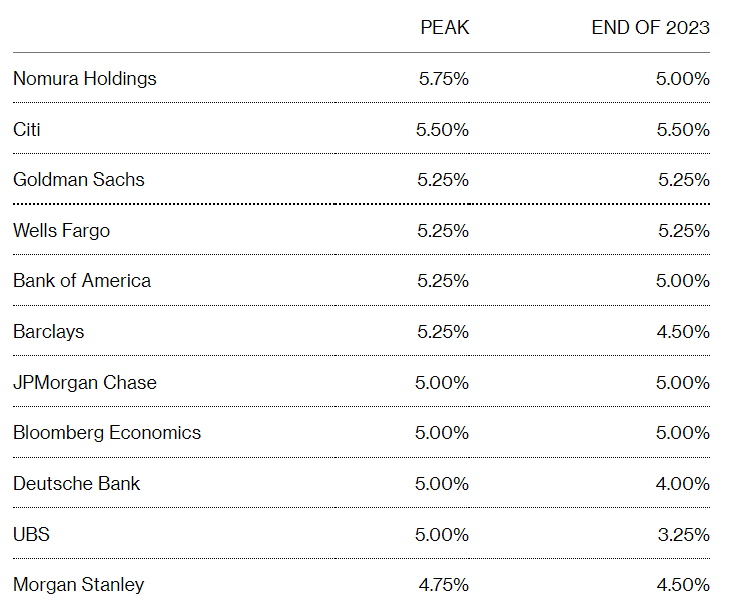

UBS Group AG’deki ekonomistler gelecek yıl 175 baz puan indirim görüyor ve Deutsche Bank AG 2023’ün sonlarında yüzde bir azalma öngörüyor.

Nomura Holdings Inc., %5’e çekilmeden evvel %5,75’e yükselmeyi öngörürken, Barclays Plc yılın son dört ayında 75 baz puanlık kesinti öngörüyor.

Zirveyi %4,75’te gören Morgan Stanley ve Bank of America, Aralık ayında çeyrek puanlık bir indirim bekliyor.

Goldman Sachs Group Inc. ve Wells Fargo & Co., oranların %5,25’te doruğa ulaşmasını ve yılın geri kalanında orada kalmasını beklerken, JPMorgan Chase & Co. oranların %5’e ulaşacağını ve 2024 yılına kadar orada kalacağını iddia ediyor.

Citigroup Inc., 2023 ortasına kadar% 5,25 ila% 5,5’lik bir tepe aralığı görüyor ve yılın geri kalanında orada kalıyor.

Bloomberg Economics’e nazaran, Lider Powell, bağlantısında, komitenin 70’lerin değerli bir dersini öğrendiğini, bunun da bir sakinliğin ortasında bile oranları erken gevşetmemek olduğunu açıkça belirtti. Fed’in 2023’te faiz indirimi yapmasının en zorlayıcı nedeni, enflasyonun %3’ün altına düşmesi olur ki bu da mümkün görünmüyor. Bloomberg Economics 2023 enflasyon kestirimini olarak %68 olasılıkla %3-5 ortasında belirtiyor.

New York’taki Barclays’te kıdemli bir ekonomist olan Jonathan Millar’a göreyse belirsizlikler göz önüne alındığında, kestirim aralığının bu kadar geniş olması anlaşılabilir bir durum.

Powell ve meslektaşları, enflasyonu hazirandaki %7’den eylül ayındaki %6,2’ye ve %2 amacına döndürmek için sıkı para siyasetini sürdüreceklerinin sinyalini vermekte kararlı olsalar da, Millar, “enflasyonun süratle düştüğü ve iktisadın resesyona girdiği temel senaryomuzda bu niyeti sağlam olarak görmediğini” söyledi.

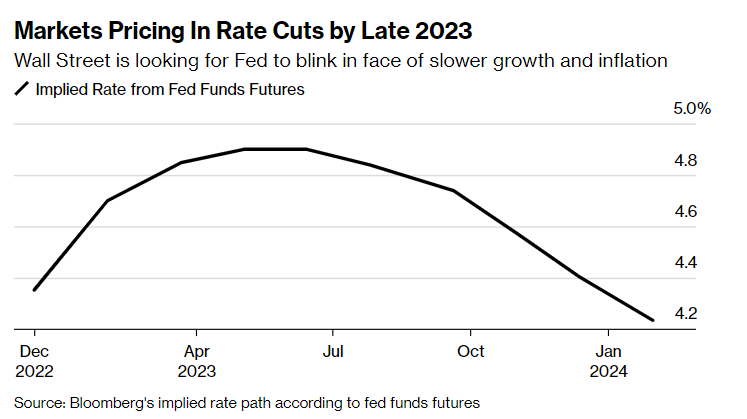

Piyasalarda, Fed’in ekonomistlerin görüşüne uygun olarak aralık ayında faiz oranlarını yarım puan artırması, Mart 2023’e kadar faiz oranlarının %5’e yakın tepeye taşıması ve Aralık 2023’e kadar yarım puan indirim beklentisi görülüyor.

Nomura, enflasyonla uğraş gereksiniminin mayıs ayında siyaset faizini 2001’den bu yana en yüksek düzey olacak halde %5,75’e zorlayacağını öngörerek en yüksek tepeyi görüyor.

UBS, 2024’te işsizliğin %5’in üzerine çıkmasıyla “sert bir iniş” yaşayan iktisat beklediğinden 2023 sonu faiz beklentisi daha yumuşak. Ekonomistleri, tarihî olarak Fed’in direkt iş kayıpları kaydedildikten sonra hayli süratli bir biçimde taktik değiştirdiğini, faiz oranlarının tepeyi izleyen 4,5 ayda indirilmeye başladığını not ediyor.

Örneğin, 1984’te, Lider Paul Volcker’ın Fed’i altı hafta içinde U dönüşü yaptı ve süratli sıkılaştırmadan 500 baz puanın üzerinde faiz indirimine geçti. 1989’da Lider Alan Greenspan, yaklaşık 700 baz puanlık bir azaltma döngüsüne başlamadan evvel federal fon oranını yalnızca üç hafta boyunca yüksek tuttu. 1995’te nakdî gevşemeye başlamak için 23 hafta bekledi.

Her şey aslında işgücü piyasasına bağlı. Bank of America Corp. analistleri, 1954’ten bu yana son 16 faiz artırımı döngüsünde, Fed’in son faiz artışı adımın evresinde ortalama işsizliğin %5,7 olduğunu söylüyor. Ekim ayında %3,7 idi.

Durgunluğu birinci öngörenlerden biri olan Deutsche Bank da işsizliğin %5,5’e ulaştığı ve enflasyonun %3’ün biraz üzerine düştüğü yerde para siyasetinde bir değişim beklentisinde.

Bazı Fed gözlemcileri artık Fed’in şahinliğinin enflasyonla birlikte devam edeceğine ikna olmuş durumdalar zira onlara nazaran merkez bankasının kısıtlamasına karşın iktisat şaşırtan derecede güçlü devam etmekte.

Goldman Sachs ekonomistleri, “Çok erken çok fazla gevşeme, enflasyon açıkça gayeye geri dönene kadar Fed’in büyümeyi potansiyelin altında tutma gayretlerini engelleyebilir” dedi. Bloomberg tarafından ankete katılan ekonomistlerin fikir birliği olan %65’lik olasılığa kıyasla 2023’te %35’lik bir resesyon mümkünlüğü görüyorlar.

Morgan Stanley, Fed’in iktisadın resesyonu kıl hissesi ıskalayacağı 2023’ün lakin aralık ayında çeyrek puan gevşemeye başlamasını bekliyor.

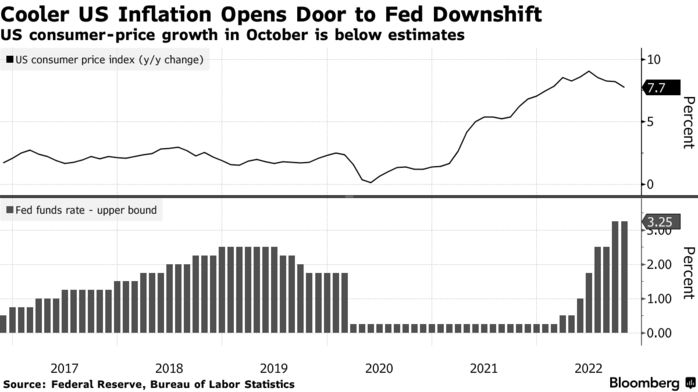

Enflasyon artışından rahatsız olan Fed, mart ayında sıfıra yakın faiz oranlarını yükseltmeye başladı ve son dört toplantılarında 75 baz puan hareket ederek 1980’lerden bu yana en agresif siyaset kısıtlamasını getirdi.

Şimdi daima olarak istikrarlı fiyatları, kısa vadede iş kayıpları ve daha zayıf büyüme manasına gelse bile, gelecekte işgücü piyasasını müdafaanın bir ön şartı olarak gördüklerini söylüyorlar.

Powell, 21 Eylül’de yaptığı açıklamada, “Kayıtlar, bunu ertelerseniz, gecikmenin sadece daha fazla ekonomik zorluğa yol açacağını gösteriyor” dedi.

Piper Sandler & Co.’daki analistler bu hafta müşterilere Fed’in para siyasetinde gevşemeye geçmeden evvel beş gelişmenin çoğunluğunu görmesi gerektiğini söyledi:

Gıda ve güç hariç enflasyon inandırıcı bir formda %2’ye hakikat ilerliyor

Azalan fiyat beklentileri

Daha sıkı finansal koşullar

İşgücü piyasasında değerli bir zayıflama

Politikanın tesirli olması için daha fazla zaman

Piper Sandler’dan Roberto Perli ve Benson Durham bir raporda, “Bu döngü bu yılın Mart ayında başladı – yalnızca sekiz ay evvel. Büyük olasılıkla, Fed’in son sıkılaştırmanın enflasyonu frenlemek için kâfi olup olmadığı konusunda uygun bir fikre sahip olabilmesi de Mart 2023’te mümkün olacak” dedi.

Bloomberg