Türkiye’de ekonomik gidişat ile ilgili kullanılan ölçü döviz kurlarıdır. Döviz kuru artışı enflasyonun altındaysa iktisatta sorun görülmez, üstündeyse işler güzel gitmiyor diye düşünülür. Bu bakış açısı TL kazanıp US dolar harcayan biri için geçerlidir ve ekonomimiz de işte tam da bu durumdadır: Daima cari açık verip döviz borçlanan bir ülkenin fertleri alışılmış ki dövizin artmamasına dua edip durur.

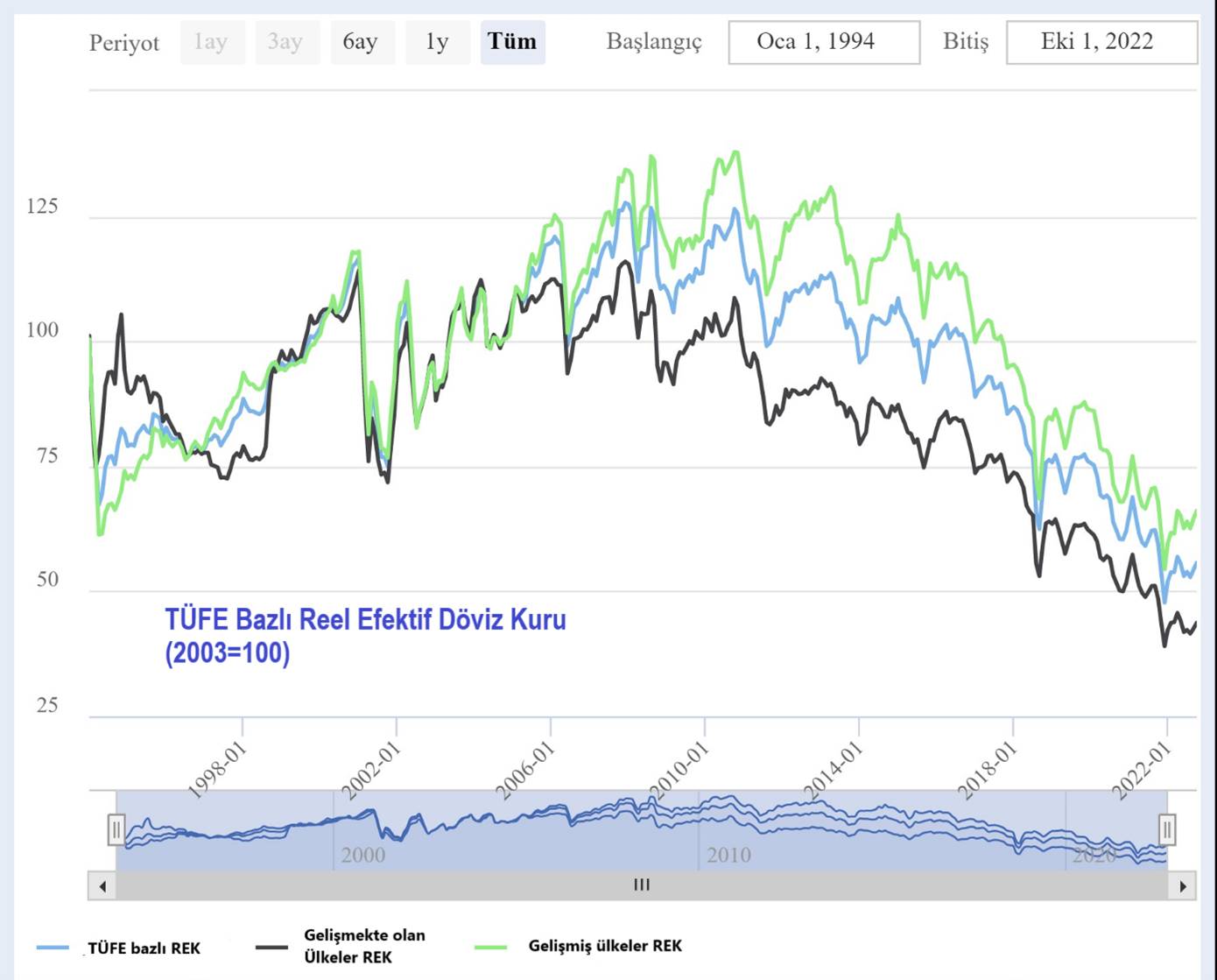

Döviz kurlarının enflasyona nazaran gelişimini en güzel yansıtan ve tek bir grafikte Türkiye iktisadının geçmişini ve mevcut durumunu görebileceğimiz, iktisadın barometresi olacak en kıymetli ölçü TCMB’nin yayınladığı Gerçek Efektif Döviz Kuru endeksidir. Türk Lirasının ticari münasebette bulunduğumuz öbür ülke paralarına nazaran enflasyon farklarından arındırılmış pahasını izlemek için hoş bir datadır. Bu endeksin 1994 yılından itibaren gelişimini aşağıdaki grafikte görebilirsiniz.

Kaynak: TCMB

Reel kurun artması, yani barometrenin yükselmesi, yabancıların Türk varlıklarına olan talebiyle yani portföy yatırımları ve direkt yatırımlarla tetiklenir. Türk Lirası gerçek olarak paha kaybına uğradığında ise ya bu yatırımların azaldığını ya da ülkeden çıkmaya başladığını görürüz Bir ülkenin lokal parasının kıymetini belirleyen ögelerin başında o ülkeye giren yahut çıkan net yabancı para ölçüsü gelir. Türkiye özelinde ele alırsak esas çıkışlar (kullanımlar) cari açık ve bireylerin döviz alımları, esas girişler ise (kaynaklar) portföy yatırımları ve direkt yatırımlar ve dış borçtur. Ülkeyi şirket üzere düşünürsek cari açık masraf hesabıyken, dış borç ve bireylerin tasarrufu ise bilanço kalemidir. Portföy ve direkt yatırımlar her ne kadar bir gelir yahut masraf kalemi üzere olmasa da çıkışının ve vadesinin meçhullüğü nedeniyle borç olarak görülmesi de zordu.

Şimdi gelelim barometremizi okumaya:

- 1994 yılındaki kriz barometremizde sert bir düşüş olarak kendini gösteriyor ve 1994=100 olan TL’nin kıymeti o tarihten itibaren süratle kıymet kaybetmeye başladıktan sonra 75 düzeylerine kadar iniyor. 1999’de IMF’in kur çıpası dayanağı ile pahalanıyor tekrar 100 pahasının üstüne çıkıyor.

- 2001 krizinin nedeni aslında bir kur krizi olduğundan barometrenin düşmesi de doğal. Barometre tekrar 75 düzeylerine kadar iniyor.

- IMF takviyeli ve Kemal Derviş ile özdeşleşen ekonomik önlemler sonunda “güçlü iktisada geçiş” programı uygulanmaya başlanıyor. BDDK, ihale kanunu vb. üzere bilhassa yabancı yatırımcıların prestij ettiği düzenlemeler yapılıyor. Ulusal gelir süratle artmaya başlıyor, 2002 seçimlerine barometre 92 düzeylerindeyken giriliyor.

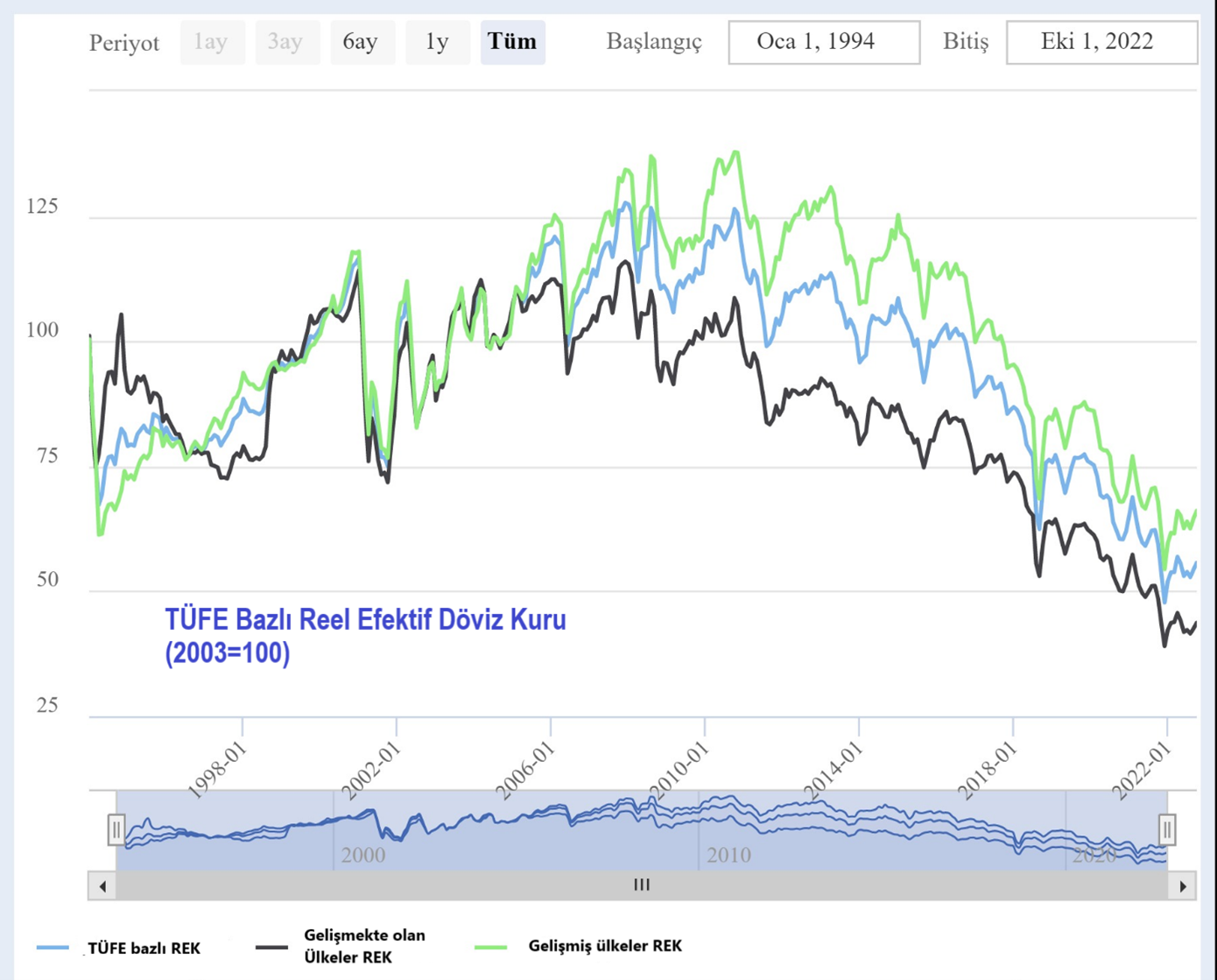

Aşağıdaki Gerçek Kur, Enflasyon ve GSYİH değişim oranlarını birlikte gösteren grafikte bunu izlemek mümkün:

Kaynak: TCMB, TUİK

GSYİH serisinin dolar cinsi değil gerçek TL değişimlerinin gösterdiğini ekleyelim. İkisi yerli üretim (2001 ve 2018) biri global (2008) 3 değerli ekonomik krizdeki çok oynaklık dışında GSYİH gelişmelerinin gerçek kur ile bayağı alakalı olduğu görülüyor.

Fed’in muz ortasına röveşata

- Akp’nin birinci iktidar yıllarında olumlu memleketler arası konjonktürün de tesiriyle TL’nin coştuğunu, 2013 yılına kadar endeksin ortalama 110 düzeylerinde seyrettiğini görüyoruz. Bu periyotta biri milletlerarası başkası Türkiye’ye özel iki değerli gelişme var.

- ABD Fed’in dot.com krizi sonucunda “Greenspan put” diye nitelenen mali genişlemesi bütün dünyaya bol ve ucuz döviz olarak yayılıyor. Tüm gelişmekte olan ülkelere para akmaya başlıyor.

- AB üyelik perspektifi, liberalleşme, demokratikleşme adımları vb. finans dünyasının pek sevdiği tabir ile bir Türkiye hikayesi yaratıyor.

Bunların sonucunda yabancılar Türk varlıklarına (hisse, tahvil, şirket alımları, konut) yatırım yapmak için koşuyorlar, Türkiye’ye kredi vermek için sıraya giriyorlar. İster varlık satışı olarak ister borçlanmayla ülkeye döviz yağıyor. Bu periyottaki meşhur telaffuzun “finanse ettiğin surece cari açık sorun değildir” olduğunu hatırlayalım. Döviz fazlası olunca TL bedel kazanıyor, TL bedel kazanınca yabancı mal/hizmetler ucuz kalıyor. Etraf BMW, Mercedes ile doluyor. İthal tarım eserleri daha ucuz olduğundan artık Türk çiftçilerinin üretmesine gerek kalmıyor. Doğal ucuz ithal eser gelmeye başlayınca fiyat artışları da sonlu kalıyor, enflasyon denetim altında gözüküyor. Enflasyon ile her hangi bir gayret yapılmamasına karşın yurtdışından “dezenflasyon” ithal edildiğinden fiyat artışları hudutlu kalıyor. Vaktin bakanları rastgele bir eserin fiyatı artmaya başladığında çabucak Arjantin’den et, İspanya’dan zeytinyağı, Almanya’dan araba vb. getirterek piyasaları regüle edebiliyorlar.

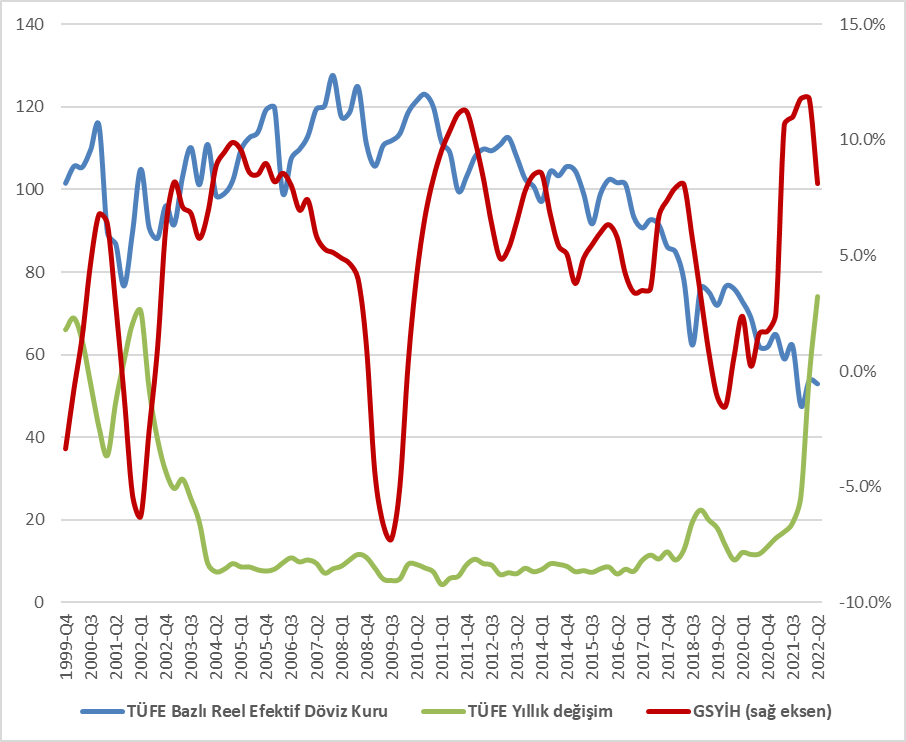

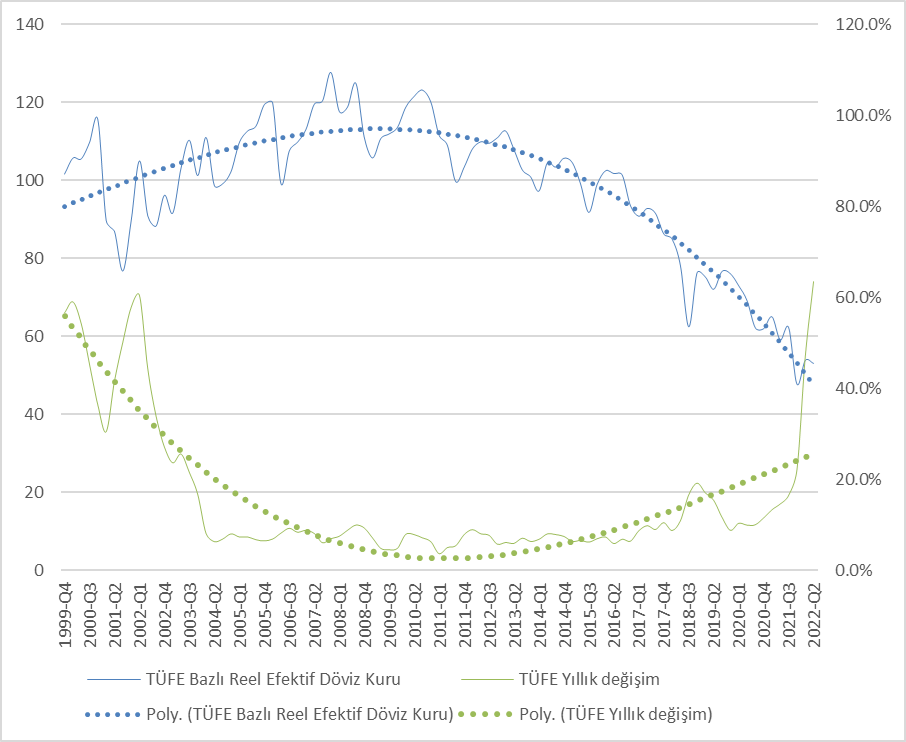

Aşağıdaki grafik Gerçek kur endeksi ile enflasyonun seyrini göstermekte. Noktalı çizgiler ise bu serilerin trendini göstermesi açısından faydalı olduğunu düşünüyorum.

Kaynak: TCMB, TUİK

- Ancak birtakım dikkatli okuyucular Birinci grafikteki siyah çizginin 2006 yılından itibaren mavi çizginin altında seyretmeye başladığını fark etmişlerdir. Siyah çizginin “Gelişmekte Olan Ülkeler Bazlı Gerçek Efektif Döviz Kuru”, Yeşil çizginin “TÜFE Gelişmiş Ülkeler Bazlı Gerçek Efektif Döviz Kuru”, mavi çizginin ise genel ortalama olan “TÜFE Bazlı Gerçek Efektif Döviz Kuru” olduğunu belirtelim. TL gelişmiş ülkelerin paralarına karşı paha kazanırken kendine emsal gelişmekte olan ülkelere nazaran daha az ayrışmaya başlıyor. Buradan çıkan sonuç tüm gelişmekte olan ülkelerin de paraları kıymet kazanmaya başlıyor ve Türkiye’nin hikayesi bitmese bile dinmeye başlıyor.

- 2008 krizi barometrede kısa bir düşüş olarak, tabiri caizse teğet geçerek, kendini gösterse de ABD Merkez Bankasının başlattığı çok mali genişleme sonucunda taşan ve yüksek getiri peşinde koşan paralar, ortalarında Türkiye’nin de bulunduğu, tüm gelişmekte olan ülkelere yağmaya başlıyor ve bu ülkelerin paraları gitgide değerlenmeye başlıyor. Bu devirde Türkiye’nin ulusal gelir artışı ortalama yıllık % 8 olarak görülüyor. Yeniden de siyah çizgi 2003-2008 ortasındaki ortalama 105 düzeyinden 95 düzeylerine düşmüş durumda. Para gelişmekte olan ülkelere akarken Türkiye’nin kovasına nispeten daha az akıyor.

Büyük ıskalama

- Asıl büyük kırılma ise 2013 yılının Mayıs’ında yaşanmaya başlıyor. ABD merkez bankasının “tapering”i bu periyotta başlıyor; şimdiye kadar piyasaları paraya boğan ABD Federal Reserve artık nakdî genişlemenin devam etmeyeceğini açıklıyordu, kolay para periyodu bitiyordu, Fed doları anavatanına geri çağırıyordu. Bence Türkiye’nin iktisat idaresi bu tapering’in mümkün tesirlerini uygun anlamadı. Anlamayınca da bırakın ahenk sağlamak için tedbir almayı, alışılan nizamın devamını sağlamak için çaresiz bir uğraşa girişti. Dezenflasyon ithali, itibarlı alt ve üst yapı yatırımları, vb. hepsi bol ve ucuz döviz ile sağlanan imkanlarla sağlanmış idi. Ekonomik meselelerinin sebebi olarak Seyahat olaylarının gösterilmesi de inkar ve direncin ahenge galip gelmesiydi.

- 2013 Mayısında 112 olan endeks Brunson krizi patlamadan evvel 2018 Temmuz’unda zati 77’ye gelmişti. Yaklaşık 5 yıllık bir müddette yılda gerçek olarak %5 kıymet kaybederek, toplam kayıp %30’lara gelmişti. Trump’ın “ekonominizi mahvederim” çıkışı bu datalara dayanıyordu, aslında onun bir şey yapmasına gerek yoktu, Türkiye zati o yola girmişti. Doğal kıymetsiz bir mahallî para kendi başına bir sorun değildir, buna nazaran bir strateji geliştirilebilir, örneğin ihracata yönelik iktisat ve büyüme siyasetleri güdülebilir. Lakin bunun farkında olmak gerekir. Hatırlamak gerekirse lakin 2020 yılının ortalarına hakikat rekabetçi kur söylemi bir iktisat siyaseti olarak lisana getirilmeye başlanıyordu, o vakit endeks esasen 60’a düşmüştü. Bu lisana getirildiğinde Türkiye rekabetçi kur uygulamasında 7. Yılını dolduruyordu bile.

- 2013’ten sonra Türk Lirası başka gelişmekte olan ülkelere karşıda birebir süratte paha kaybediyordu. Yani sorun bir gelişmekte olan ülke sorunu değildi, o denli olsaydı kıymet kaybı olmaz yahut gelişmiş ülkelere nazaran daha az olurdu. Demek başka gelişmekte olan ülkeler döviz olaylarını daha hakikat okumayı başarmışlardı.

Türkiye’de dolar darphanesi

Dövizin iktisatta bu kadar kıymetli rol oynadığı ülkelerde iktisat idaresi de vatandaşlarının duasının yanı sıra aksiyonda bulunmak zorundaydı. 2021 sonundaki KKM uygulamasını bu bağlamda görmek lazım. Sonunda dövizin gelmediği görülünce Hazine’de KKM ile bir nevi dolar basma yoluna gitti

Grafiklerimizde 2021 2. Çeyrekten sonra gerçek kur düşerken enflasyonda çok bir sıçrayış, öte yandan GSYİH’de büyüme gözüküyor. Burada barometremiz yanılmış olabilir mi? Yoksa dövizsiz büyümenin enflasyonla mı sonuçlandığı? Bunların tartışmasını da diğer bir yazıya bırakalım.

Sonuç olarak Türkiye iktisadının yönetmek kolaydır; gerçek döviz kurunu denetim altında tutmak kafidir. Öte yandan Türkiye iktisadını yönetmek zordur; döviz nasıl ve nereden gelecek?

Akın Rota