Efsaneye nazaran ilah Dionysos Midas’a ‘Dile benden ne dilersen’ der. Midas da ‘Dokunduğum her şey altın olsun’ dileğinde bulunur ve ilah dileğini yerine getirir. Coşkuyla her şeye dokunarak altın yapan Midas kazara kızına dokunur.

Uluslararası bir bankanın Türkiye iştirakinde çalışan Mete bankasının Latin Amerika’daki öbür bir iştirakinin hazinesinin başına tayin edilmişti. Türkiye’de enflasyon ortamında gelişen idare hünerleri onu Latin Amerika’daki enflasyon tehlikesi baş göstermeye başlayan bu ülkeye atanmasındaki en değerli neden idi.

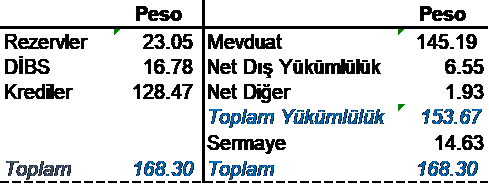

Bankada misyona başladığı birinci günlerde bankanın lokal para olan Peso cinsinden özet bilançosu aşağıdaki üzere kendisine sunulmuştu:

|

Sn. Menekşe Yılmaz’a @meeeeenekseee derlediği ve alıntıladığım bu bankalar bilançosu için teşekkür ederim |

Ülkede mecburî karşılık yahut sermaye yeterlilik rasyosu üzere kavramlar Ortodoks ve heteredoks iktisatçılar ortasında hayli tartışma yarattığı için artık pek uygulanmıyordu.

Bankanın geçmişten gelen deneyimlerine ve iç düzenlemelerine nazaran toplam yükümlülüklerinin %15 civarı bir likidite tamponu tutması tüm taahhütleri için gerekli ve kafiydi. Buna “disponibilidad” diyorlardı, Mete’de Türkiye’de evvelce zarurî karşılıklara disponibilite denildiğini duyduğu aklına geldi, gülümsedi. Şu anda banka bu oranı %15.3 (13.05/ 85.37) ile tutturuluyordu.

Mete’ye sunulan Bilançonun yanında varlıkların ve kaynakların yıllık getirileri ve maliyetleri bulunuyordu.. Buna nazaran Banka varlıklarından %21 kazanırken kaynak maliyeti % 20 idi. Münasebetiyle Özkaynak karlılığı âlâ (%29) denebilecek bir seviyedeydi.

Ülkede enflasyon oranı %15 civarındaydı ve Mete mevcut faiz oranları ile enflasyonun denetimden çıkacağına pek ihtimal vermiyordu. Genel merkez mümkün enflasyon riskini abartıp fazla evhamlı mı davranıyordu sanki?

Ancak bilanço raporunun yanına kıymetli olduğu belirtilen bir not iliştirilmişti. Sonraki gün devletin yapacağı ödemelerden ötürü bankaya gelmesi beklenen para (rezerv/mevduat) yaklaşık 10 Peso idi. Bilançosunun %10’una denk olan bu çok büyük fiyat düşük faizli varlıklarda kalacak olursa karlılık tepetaklak olurdu. Gelecek olan mevduatı kabul etmemek üzere bir durum da olamazdı, zira o vakit banka olmaktan çıkılmış olunurdu. O halde gelecek likiditenin bir an evvel eritilmesi, daha doğrusu makul getirisi oranı olan varlıklara yatırılması lazımdı.

Bu tıp durumlarda genelde evvel Merkez Bankası izlenir, açık piyasa süreçleri (APİ) ile fazla likiditeyi çekmesi beklenirdi. Yardımcısı Eduardo Merkez bankasının döviz satarak piyasadan likiditeyi emdiğini lakin çabucak gerisinden swap yaparak bu likiditeyi geri verdiğini anlattı. Merkez bankasının mahallî para için artık APİ’yi bir siyaset aracı olarak kullanmadığını söyledi.

Ellerine geçecek likiditeyi bir an evvel yatırıma yöneltmek için Dealing room’dakiler şimdiden meczup üzere DİBS ve dövize saldırmaya başlamışlardı bile. Her ikisinin de fiyatları üst, getirileri aşağıya süratle hareket ediyorlardı. Lakin Bankaların birbirleriyle döviz ve bono alışverişi rezervlerinin bir bankadan başkasına gidip gelmesinden öbür bir işe yaramayacaktı. Fiyatlar üst gitgide kar yazıp sonra şişen konumlarından korkup bunları, genelde müşterilerine, boşaltmaya çalışacaklardı.

Bu likiditeyi çekmek aslında o parayı yaratan kamunun işiydi. Kredi veren (para yaratan) kredisini geri istemediği sürece o para sirkülasyonda kalırdı. Sonuçta banknot dediğimiz de vadesi olmayan bono değil midir? Hazine aslında maliye siyaseti ile genişleme yapıyordu, Merkez bankası ise APİ üzere dengeleyici bir aracını kullanmıyordu. O halde ortalıkta dolaşan para varlık fiyatlarını etkilerken bankalarda bu durumda üstlerine düşeni yapıp bu tangonun devamını sağlayacaklardı.

Bilanço büyüdükçe kredi verilecekti ama her kredi verildikçe o kadar mevduat yaratılıyordu. Kolay bir hesapla 10 peso artarak 23.05 Pesoya çıkan disponibilidad artık 153.67 Peso yükümlülük taşıyabiliyordu. Bu da bilançonun tam % 68 büyümesi demekti! . Aşağıda yeni bilançoda görüleceği üzere para yaratılması için mevduat sahibinin niyetinden fazla devletin niyeti daha baskındı.

Mete artık genel merkezin neden kendisi üzere bir Türkün oraya tayin edildiğini anlamıştı. Mali genişleme başlamış, enflasyon da gümbür gümbür geliyordu.

Devlet, birebir Dionysos üzere, bankaları yönlendirerek onları para yaratmaya teşvik edebiliyor. Ancak bankaların, birebir kızına dokunan Midas üzere, ölçüyü kaçırmamaları imkansız. Düzenleyici ve sorumlu bir Merkez Bankası olmadan devlet tarafından piyasaya sürülen likiditeyi yok etme güçleri yok.

Tabi ki her para yaratımı enflasyonist değildir, bilhassa makul bir üretimin karşılığı ise yahut gerçek para siyaseti ile desteklenmişse.

Peki, sizce Kur Muhafazalı Mevduat için ödenen kur farkı ödemeleri için tıpkı şeyi söyleyebilir miyiz? Kur farkını alanların bunu harcamayıp yine KKM’ye yatırması enflasyon yaratmaması için kâfi mi dir?