Model Portföy Değişiklikleri

Eklenen şirketler

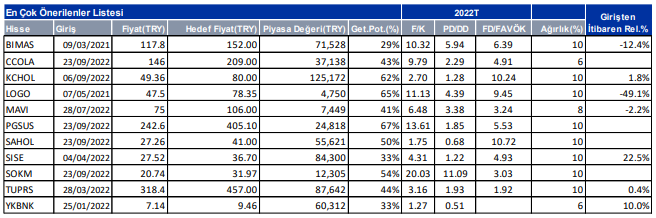

PGSUS.IS

2022’ye kıyasla 2023’te FAVÖK’te ve net karda beklenen büyüme potansiyeli PGSUS’u en çok önerilenler listemize ekliyoruz. Düşük maliyetli havayolu olarak, ekonomik yavaşlama sırasında Pegasus Hava Yolları’nın bayrak taşıyıcılara nazaran rekabet avantajına sahip olduğuna inanıyoruz. Havayolunun FAVÖK’ünün 2023’te 2022’ye kıyasla € bazında %10 büyümesini bekliyoruz.

SAHOL.IS

Net Etkin Bedelin %35’ini oluşturan güç segmentini yine değerlememizin akabinde en çok önerilenler listemize SAHOL’u ekliyoruz. Banka ve güç segmentinin güçlü performansının yanı sıra, şirketin yeni yatırım temasının cazip bir büyüme potansiyeli sunduğunu düşünüyoruz. Holding payları, 1 yıllık ve 3 yıllık ortalama NAD iskontosu %47 ve %48’in hafif altında , %44 iskonto ile süreç görmekte.

CCOLA.IS

CCOLA’yı yurtdışı operasyonlarının güçlü hacim büyümesi ve cazip değerlemesi sebebi ile En Çok Önerilenler listemize ekliyoruz. Bilhassa yavaşlama beklentisi gösteren makro sinyaller göz önüne alındığında, Coca-Cola İçecek’in defansif iş modelinin makro kaidelerle uyumlu bir yatırım teması sunduğunu düşünüyoruz. Bu yılın ikinci yarısı ve 2023 yılında da girdi maliyetlerinin marjlar üstünde baskı yaratmaya devam etmesini beklesek de CCOLA’nın güçlü operasyonel performansı sayesinde marj daralmalarının sonlu olacağını düşünüyoruz. Pay 2022T 4.9x FD/FAVÖK çarpanı ile uluslararsı benzerlerine kıyasla %39 iskonto ile tarihi ortalamalarının hafif üstünde süreç görüyor.

SOKM.IS

SOKM’yi cazip değerlemesi ve güçlü 2022 öngörüleri sebebi ile en çok önerilenler listemize ekliyoruz. Varsayımlarımıza nazaran epeyce cazip olan 3.0 FD/FAVÖK çarpanı ile pay son üç yıllık ortalamasına kıyasla yaklaşık %45 oranında iskonto ile süreç görürken, rakipleri BIMAS ve MGROS’ kıyasla da sırası ile %53 ve %16 oranlarında iskonto ile süreç görmekte. Pay 31.97 TL fiyat maksadımıza nazaran %54 artış potansiyeli sunmakta.

Çıkartılan şirketler

KRDMD.IS

KRDMD’si en çok önerilenler listemizden küresel resesyon tasaları nedeniyle çelik fiyatlarındaki olumsuz beklentiler nedeniyle en çok önerilenler listemizden çıkartıyoruz. Şirketin ton başına FAVÖK sayısının 1Y22’daki 209 dolar’dan 2Y22’da 78 dolara gerileyeceğini öngörüyoruz.

THYAO.IS

THYAO’u en çok önerilenler listemizden çıkartıyoruz. Pay listemize eklediğimiz 4 Nisan’dan itibaren, %108 mutlak getiri ve %49 izafî getiri sağladı. THYAO’nun 3Ç22’de yolcu trafiğindeki güçlü toparlanma, yolcu ünite gelirlerdeki kuvvetli artış, kargo ünite gelirlerindeki devam eden kuvvetli seyir ile sıkı sarfiyat idaresi sonucu güçlü 3Ç22 sonuçları açıklayacağını varsayım ediyoruz.

AKBNK.IS

Bankanın karlılığı bu sene çok güçlü seyretmesine karşın Akbank riskini en çok önerilenler listemize yeni ekleyeceğimiz Sabancı Holding üzerinden almayı tercih ediyoruz. Banka için 2022 net kar varsayımımızı TL 53 milyara çıkarıyoruz. Lakin bankaların enflasyona nazaran düzeltilmiş karları çok daha aşağıda olacak. Banka 2022 net kar varsayımımıza nazaran 1.1 F/K çarpanıyla süreç görüyor. Akbank için TL 16 amaç fiyatı üzerinden AL demeye devam ediyoruz.

TURSG.IS

Sektördeki karlılık dinamiklerinin olumsuz olması nedeniye Türkiye Sigorta’yı en çok önerilenler listemizden çıkarıyoruz. Son devirde primlere yapılan kuvvetli artırımlar maalesef teknik karlılıkları bir geckmeyle düzeltebilecek. Bu da şirketin kar momentumuna 2023 yılında tekrar güçlü biçimde dönebileceğini gösteriyor. Paya AL demeye devam etmekle bir arada en çok önerilenler listemizden çıkarıyoruz. Türkiye Sigorta 2022 yılı revize net kar kestirimine nazaran 10x F/K çarpanıyla süreç görüyor.

TKFEN.IS

Tekfen Holding’i kısa vadedeki öngörülebilirliği düşük olması nedeniyle en çok önerilenler listemizden çıkartıyoruz. Listemize eklediğimizden beri pay %30 mutlak getiri sağlarken, BIST-100’ün %15 altında performans gösterdi. Holding’in güçlü nakit yaratan gübre operasyonları ve toplam 205 milyon ABD Doları fiyatındaki konsolide net nakit durumu ve uzun vadeli finansal yatırımları göz önüne alındığında payın ucuz düşünüyoruz. Öteki yandan, taahhüt tarafında yeni proje kazanımları ve ziyan edilen projelerdeki ziyanların tahsili ile ilgili olumlu haber akışının pay performansı için belirleyici olacağını düşünüyoruz.

Model portföyümüzde bankacılık kesiminin portföy içindeki tartısı %13 düzeyinde.

Portföy son gelişmelerle yıl içi Türk Lirası bazında %78 getiriyle devam ederken BIST-100’e nispi olarak bakıldığında getiri yaklaşık %1,3 olarak gerçekleşmiş durumda.

Raporun Tamamına Buradan Ulaşabilirsiniz

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy idare şirketleri, mevduat kabul etmeyen bankalar ile müşteri ortasında imzalanacak yatırım danışmanlığı mukavelesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların şahsî görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, yalnızca burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

İş Yatırım