Enflasyon ile uğraş konusunda ABD Merkez Bankası Fed’in aldığı aksiyonlar ve verdiği iletilerle birlikte “Dolar Endeksi” ve “ABD Tahvil Faiz Oranı” kavramları A’dan Z’ye yatırımcıların lisanında pelesenk oldu.

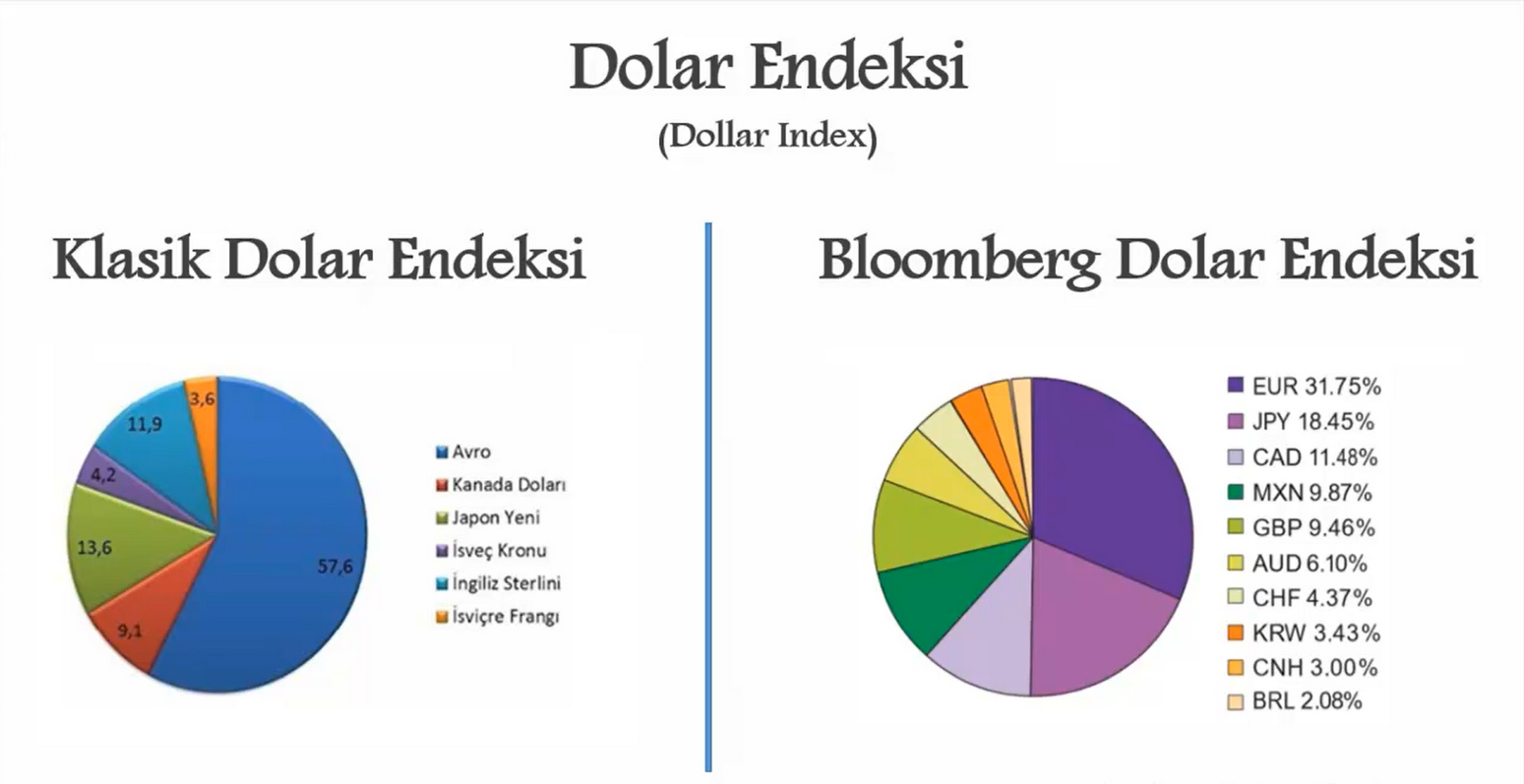

Dolar Endeksi (DXY); Klasik Dolar Endeksi ve Bloomberg Dolar Endeksi olarak ikiye ayrılmakla birlikte yatırımcılar bu endeksten ne anlamalı konusunda ABD Dolarının belli para üniteleri karşısındaki tartısı olarak dikkate alabilir. Burada 2 farklı endeks olmasının ana sebebi de üstteki fotoğrafta görebileceğiniz üzere sepet içerisinde yer alan varlık sayısındaki değişimdir. Ekseriyetle Klasik Dolar Endeksi takip edilmekle birlikte gelişmekte olan ülkelerin yer alması ile oluşan ticaret teması, Bloomberg Dolar Endeksinin cazibesini artırmıştır.

2 endeks içerisindeki ortak özellik, Euro para ünitesinin en yüksek yüke sahip olması ve Euro’yu Yen’in takip etmesidir. O halde Euro bölgesinin ekonomik aktivitesine yönelik sonuçlar DXY fiyatlaması açısından kıymetli bir referans göstergedir.

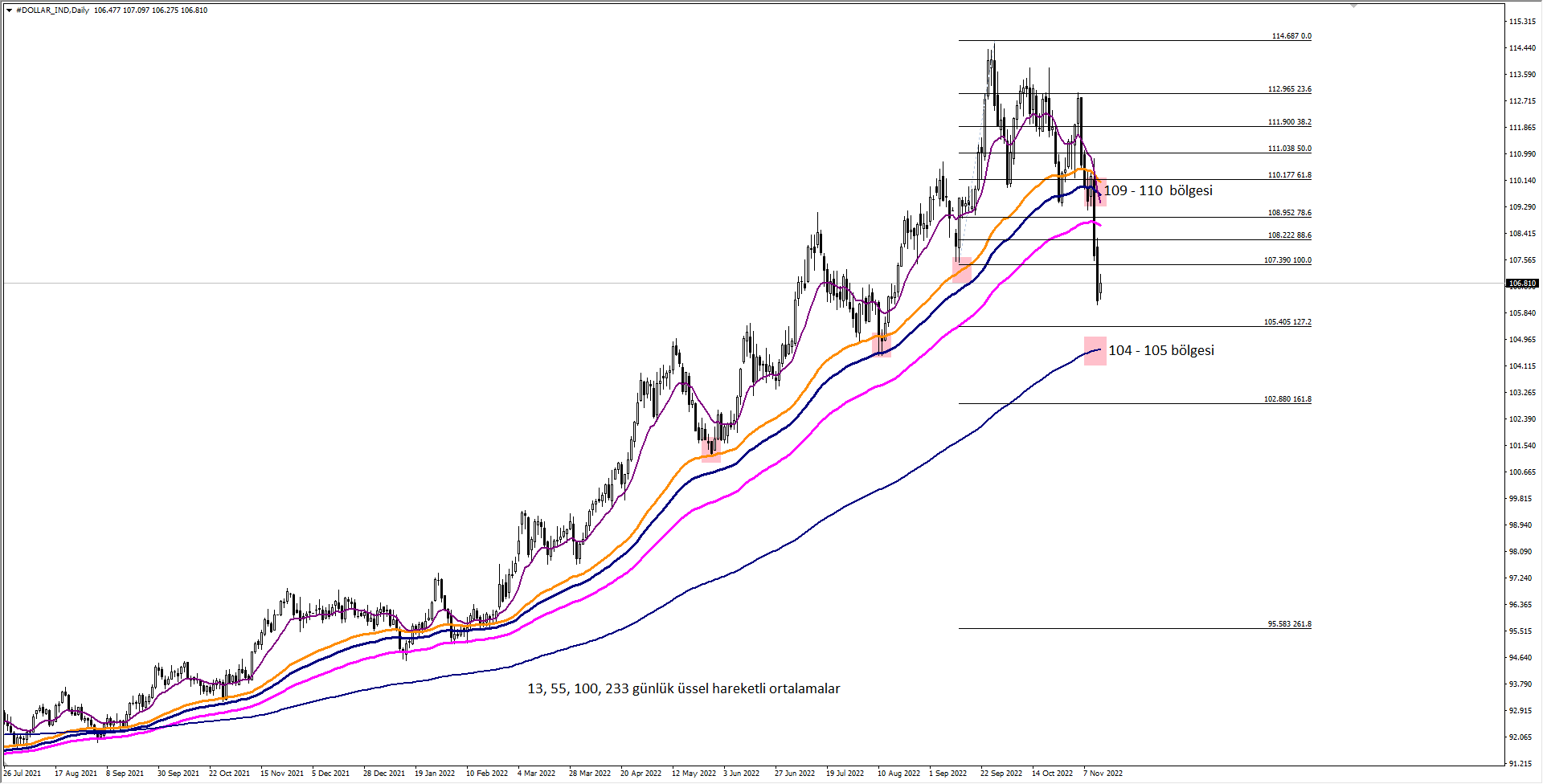

ABD TÜFE verisinin beklenti altında kalması ile birlikte piyasaların Fed faiz artırım konusunda göreli daha yumuşak tonda faiz aksiyonu gerçekleştireceğine yönelik beklentiler Klasik Dolar Endeksinin 115 düzeyini tepe kabul ederek baskı görme niyetine teyit kazandırdı ve bu dönüş ile 106 düzeyine kadar baskılandı.

Dolar Endeksi ve ABD tahvil faiz oranlarında aşağı taraflı hareketler hızlandırınca EURUSD, GBPUSD, Ons Altın, S&P500 endeksinde üst istikametli, USDJPY, USDCHF, USDCAD üzere finansal varlıklarda ise aşağı istikametli sert hareketler gözlemledik.

Endeksin gerek direkt gerekse dolaylı olarak birçok varlık fiyatı üzerinde tesirli olduğu niyetinden yola çıkarak yeni periyoda ait endeks tarafında nasıl bir beklenti kelam hususudur konusunda ABD iktisadı – Fed faiz aksiyonu, Euro bölgesi iktisadı – ECB faiz aksiyonu yakinen takip edilmelidir. Her ne kadar Avrupa Merkez Bankası ECB’nin para siyasetine yönelik verdiği kararlar piyasa denkleminde net bir DXY fiyatlaması oluşturmasa da Fed’in faiz aksiyonunda en agresif görünümü geride bıraktığı bir periyotta ECB direksiyonun başına geçecek mi hususu endeks fiyatlama davranışı için dikkatle takip edilmelidir.

* 17 Kasım Euro Bölgesi Enflasyon (TÜFE)

* 23 Kasım FOMC toplantı tutanaklarının yayınlanması

* 30 Kasım ABD Büyüme

* 2 Aralık ABD Tarım Dışı İstihdam / İşsizlik Oranı / Ortalama Saatlik Kazançlar

* 7 Aralık Euro Bölgesi Büyüme

* 13 Aralık ABD Enflasyon (TÜFE)

* 14 Aralık Fed Faiz Kararı / Fed Lideri Powell Konuşması

* 15 Aralık ECB Faiz Kararı / ECB Lideri Lagarde Konuşması

* 16 Aralık Euro Bölgesi Enflasyon (TÜFE)

* 22 Aralık ABD Büyüme

Yılsonuna kadar takvimsel olarak bilinen kritik gelişmelere üstteki sıralamadan ulaşabilirsiniz. Bu gelişmelere ek olarak Fed ve ECB üyelerinin para siyasetine yönelik vereceği iletiler da dikkatle takip edilmelidir.

CME FedWatch tarafında ABD Merkez Bankası 2022 Aralık toplantısında Fed’e ait beklenti 50 baz puan faiz artışı ile federal fon amaç oranının %4,25 – %4,50 aralığına çıkması formundadır. 2023 yılı birinci çeyreğinde de toplamda 50 baz puan artış ile faizin %5,00 eşik bölgesine ulaşması beklenmektedir. Piyasalar bu kanıyı şu anki fiyatlama içerisinde tuttuğu için mevcut beklentilerde yaşanılacak değişim Dolar Endeksi ve ABD tahvil faiz oranı tarafından yine fiyatlama içerisine alabilir. Örneğin faiz artırımda daha agresif bir tavır Dolar Endeksi ve ABD tahvil faiz oranında yükselişi desteklerken, faiz artırım suratının daha da yavaşlaması durumunda Dolar Endeksi ve ABD tahvil faiz oranında düşüş beklenebilir.

+75 ile faiz oranını %2,00 düzeyine çıkartan Avrupa Merkez Bankası tarafında ise piyasa fiyatlama davranışı kısıtlı kalmaktadır. Zira %10’un üzerine çıkan Enflasyon ile %2,00 Faiz ortasında değerli bir farkın olması, ECB’nin Rusya – Ukrayna süreci / güç bağımlılığı sebebiyle oluşan ekonomik aktivite bozulmasından kaynaklı faiz aksiyonunda hayli gecikmeli davranması ve tekrar mevcut olumsuzluk sebebiyle geleceğe yönelik daha agresif bir tonda tepki veremeyeceği niyeti DXY tarafındaki aşağı / EURUSD tarafındaki üst etkiyi sonlandırmakla birlikte EURUSD mevcut faiz artırımını fiyatlama tarafında net bir halde yansıtamadı (bakınız üstteki grafik). Yeni devirde de bu niyet yatırımcıların aklının bir köşesinde bulunmakla birlikte ECB Lideri Lagarde piyasaları ikna edebilecek mi konusunda Aralık toplantısı referans olabilir.

Fed’in faiz tonlamasında yeni devirdeki iletisi, ECB’nin piyasayı ikna edip etmemesi Dolar Endeksi’nin bundan sonraki süreçteki mümkün fiyatlama davranışını yorumlayabilmek ismine kıymetlidir. Bu açıdan gerek kritik merkez bankaları kararları gerekse bu kararları etkileyecek Enflasyon, Büyüme, İşsizlik üzere değerli ekonomik göstergelerin sonuçları, Fed, ECB üyelerinin açıklamaları yıl sonuna kadar dikkatle takip edilmelidir.

DXY tarafında teorik ve mevcut temel gelişmeleri paylaştıktan sonra artık teknik açıdan nelere dikkat edilmeli sorusuna yanıt verebiliriz.

TÜFE verisi sonrasında DXY tarafında oluşan aşağı istikametli baskı kısa vadeli negatif görünümün ön plana çıkmasına imkan tanıdı. Bilhassa 55 günlük üssel hareketli ortalamanın bulunduğu 110 düzeyi altındaki seyir 106 düzeyine kadar baskıyı hızlandırdı. Yeni periyotta 55 ve 200 günlük üssel hareketli ortalamalar radarımızda olabilir. Kabaca 110 ve 105 düzeylerinin bu süreçte önemsendiğini, 105 düzeyi altında kalıcı hareketler oluşmadığı surece düşüşlerin sonlu kalabileceğini, 110 üzerindeki kalıcılık durumunda ise yine yükseliş baskısının aktif bir rol oynayabileceğini söyleyebiliriz. Ek olarak 105 düzeyi altındaki kalıcılık burada endeksin daha da alt bölgelere düşebileceğine yönelik ihtimalleri kısa vadeli hızlandırabilir ve ilgili ruhsal 100 dolar düzeyinin konuşulmasına imkan tanıyabilir. Bu senaryo için ECB faiz agresifliğinin piyasa tarafından benimsenmesi, ek olarak Fed’in şahin görünümünde daha da yumuşamaya gitmesi durumunda gündemi meşgul edebileceğini söyleyebiliriz. Aksi takdirde 105 düzeyi ya da 104 – 105 bölgesi endeks için düşüşlerin doygun kalabileceği bir yer olarak dikkate alınabilir.

Uzun vadeli olarak değerlendirdiğimizde ise ana dayanak yükseliş trendinin alt noktası 100,00 olmakla birlikte 2017 Ocak ve 2019 Mart tarihlerinde direnç olarak kabul edilen lakin 2022 Haziran itibariyle artık takviye olarak görülen 103,76 endeksin düşüşlerinin hudutlu kalabileceğini ve tekrar üst istikametli çıkışların izlenebileceği bir bölge olarak gündemimizde yer almaktadır. Bu açıdan 100 düzeyi altında kalıcı hareketler izlenmediği surece endeksin 105 – 100 bölgesi içerisinde taban yapma uğraşı teknik açıdan mümkün kılınmaktadır. Bu senaryoyu geçersiz sayacak en kıymetli gelişme ise üstte yer verdiğimiz ECB faiz agresifliğinin piyasa tarafından benimsenmesi, ek olarak Fed’in şahin görünümünde daha da yumuşamaya gitmesi durumunda gündemi meşgul edebileceğini söyleyebiliriz. Bu temel gelişmenin gerçekleşip gerçekleşmeyeceğine yönelik önümüzde 1 aylık bilgi seti ve 14 – 15 Aralık tarihlerinde kritik toplantılar kelam hususudur. Bu ihtimal zayıf olmakla birlikte hiçbir şeyin kesin olmadığı, haber ve fiyat uyumluluğu ile strateji oluşturulması gerektiği de unutulmamalıdır.

Kudret Ayyıldır

GCM Yatırım Araştırma Müd. Yardımcısı

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy idare şirketleri, mevduat kabul etmeyen bankalar ile müşteri ortasında imzalanacak yatırım danışmanlığı mukavelesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların ferdî görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, yalnızca burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

GCM Yatırım