Petrol salgın periyodunun en çok etkilenen varlıklarından biriydi. Kimi dikkat cazip değişimler şu formda; Nisan 2020, yani pandeminin en şiddetli tesirleri oluşturduğu periyottan 2021’in tıpkı devrine kadar 850%’nin üzerinde yükseliş gerçekleşti. Nisan 2020’den Mart 2020 tepesine kadar, yani Rusya’nın Ukrayna’ya saldırışına kadar ise 1900% üzere emtia piyasalarında çok rastlanmayan performanslar sağlandı.

Bu oranlar alışageldiğimiz başlıkların çok dışındaki gelişmelerin etkisiydi. Salgının birinci iki dalgası ekonomiler üzerinde büyük tesirler oluşturdu-ki hala bunların artçı tesirleriyle savaşılıyor. Öte yandan Rusya’nın Ukrayna’ya ikinci defa saldırması ve bu işgalin 2014’te Kırım’ın ilhak sürecine kıyasla daha yıkıcı geçmesi kelam konusu değişimler üzerinde tesirli oldu.

Sonra kabaca 2022’nin ortalarından itibaren istikrar arayışına yönelen bir düzeltme hareketi gördük. Bu düşüş merkez bankalarının hali hazırda yükselen petrol fiyatlarının da körüklediği enflasyonla uğraş için uyguladığı agresif para siyasetinin da tesirini yansıtıyordu.

İçinde bulunduğumuz periyoda gelecek olursa, Ocak ayının bahsettiğimiz periyotlara nazaran epeyce sakin geçtiği söylenebilir. Altı ay devam eden düşüş, Çin talebinin artacağı beklentisiyle birlikte istikrar bulmaya çalıştı.

Petrol tarafında kısa vadede tesirli olan ve orta vadede tesirli olabilecek başlıklar şu formda;

Çin talep beklentisi

Çin’in salgına karşı katı prosedürlerle uyguladığı “sıfır vaka” siyaseti iktisada hayli ziyan verirken, bu siyaset 2022 sonlarında kademeli halde gevşetilmeye başlandı.

“1 eklenecek”

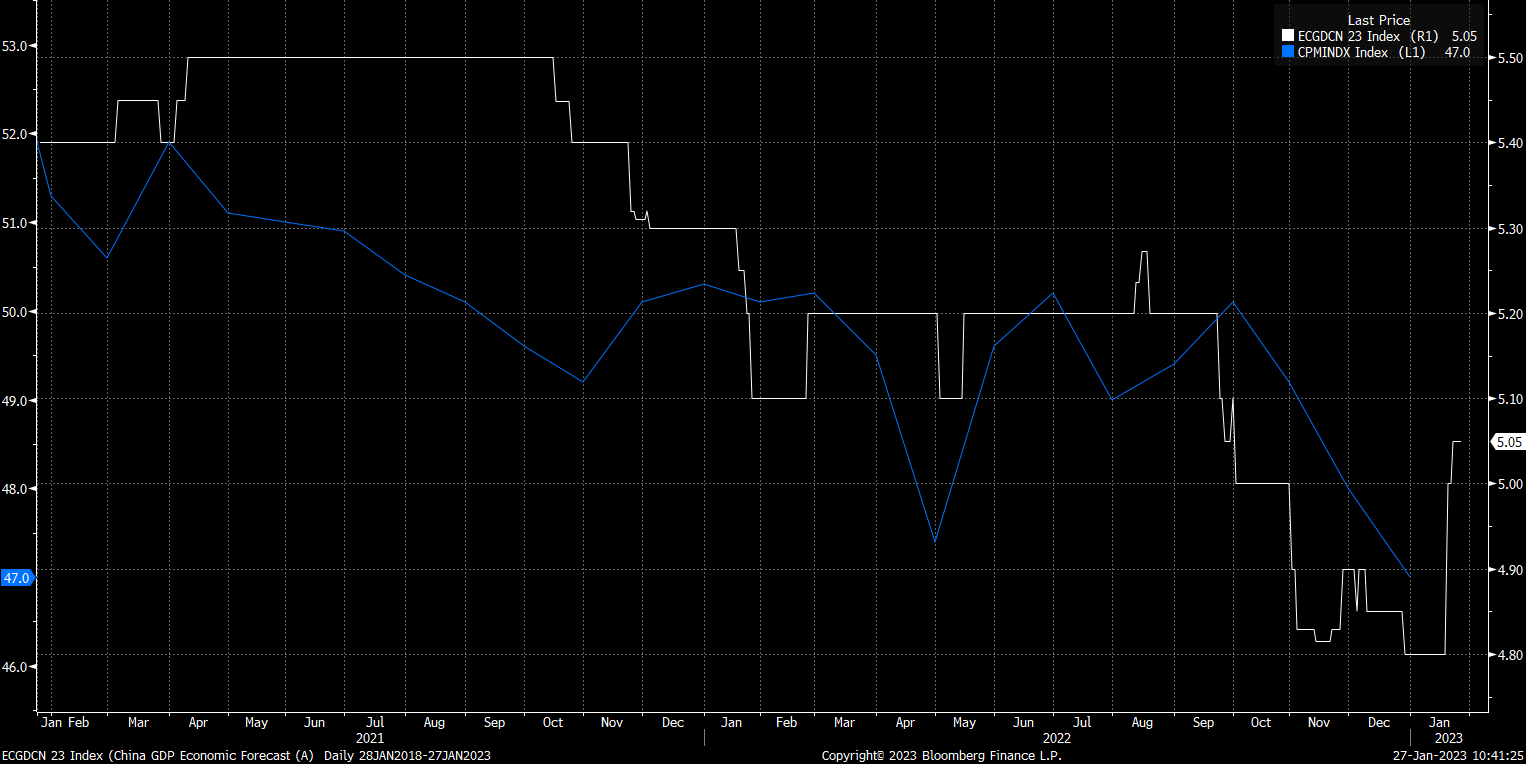

Grafikteki mavi çizgi Çin İmalat PMI verisini temsil ediyor. Görülebileceği üzere 2022 sonlarında yaşanan ivme kaybı şimdi toparlanmayı işaret edebilmiş değil. Fakat kelam husus verinin toplandığı süreç şimdi sıfır olay siyasetinden çıkış tesirlerinin hissedilebileceği aralığı göstermiyor. Münasebetiyle bu bilginin önümüzdeki süreçte nasıl seyredeceği büyüme beklentileri açısından değerli olacak. Ülkede imalat aktivitesi 5 aydır aralıksız daralıyor.

Grafikte beyaz ile görülen çizgi Çin’in büyüme beklentilerini temsil ediyor. Burada görülen toparlanma ile birlikte petrol fiyatları Ocak ayında kayıplarını sınırladı. Münasebetiyle dünyanın en çok petrol tüketen ikinci ülkesinde iktisadının seyri fiyatlar için çok kritik, bilhassa de Ocak ayı boyunca fiyatı destekleyen başlığın bu olduğu düşünüldüğünde. Büyüme beklentilerinin karşılanamaması yalnızca petrol fiyatı için değil, Çin dışında global iktisatta beklenen baskılanma beklentilerinin daha karamsar hale gelme ihtimali nedeniyle de değerli. Büyümenin hayal kırıklığı yaratması petrol fiyatında baskının artmasına yol açabilir.

Avrupa ve ABD’de resesyon riski

ABD ve Avrupa ekonomilerine ait beklentilerde son periyotta ayrışma kelam konusu olsa da, iki taraf için de resesyon riski sürüyor.

Avrupa tarafında doğalgaz ve besin fiyatlarının daha stabil hale gelmesi akabinde imalat ve hizmet aktiviteleri hala kayıp yaşasa da, ivmenin azaldığı görülüyor. Bölge’de enflasyon gerilese de, çekirdek enflasyon tehlike işareti vermeye devam ediyor. Hasebiyle Avrupa Merkez Bankası’nın faiz artırımlarına devam etme ihtimali de artış gösteriyor.

“2 eklenecek”

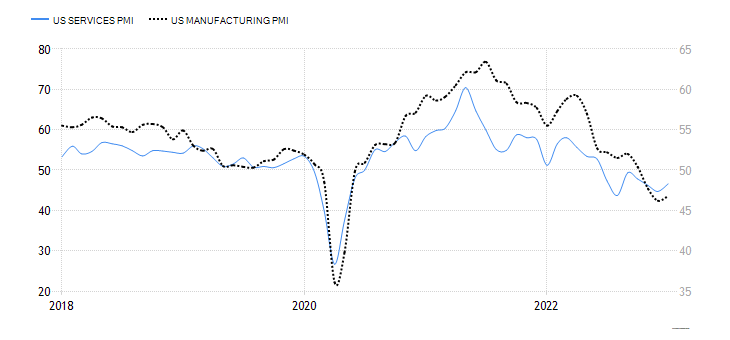

ABD’de dördüncü çeyrek büyümesi 2,9% ile piyasa beklentisinin üzerinde geldi. Lakin hala resesyon riski gündemde. Grafikte görüleceği üzere imalat ve hizmet aktivitesi bir müddettir daralıyor. Fed’in faiz artırımlarının yavaşlaması ve yılın birinci çeyreğinde sona ermesi bekleniyor. Lakin faiz siyasetinin gecikmeli tesirlerinin ekonomik aktiviteyi ne kadar soğutacağı merak konusu. Bu yüzden petrol fiyatları için de ülkenin enflasyon, pmi ve büyüme sayıları yakından takip edilmeli.

Her iki iktisat için de yalnızca resesyon değil, baskılanan büyüme oranları da petrol talebini negatif etkileyeceği için değerli olacak.

ABD dinamikleri

Bu kısımda ABD Güç Bilgi Dairesi’nin data setlerinden faydalanacağız.

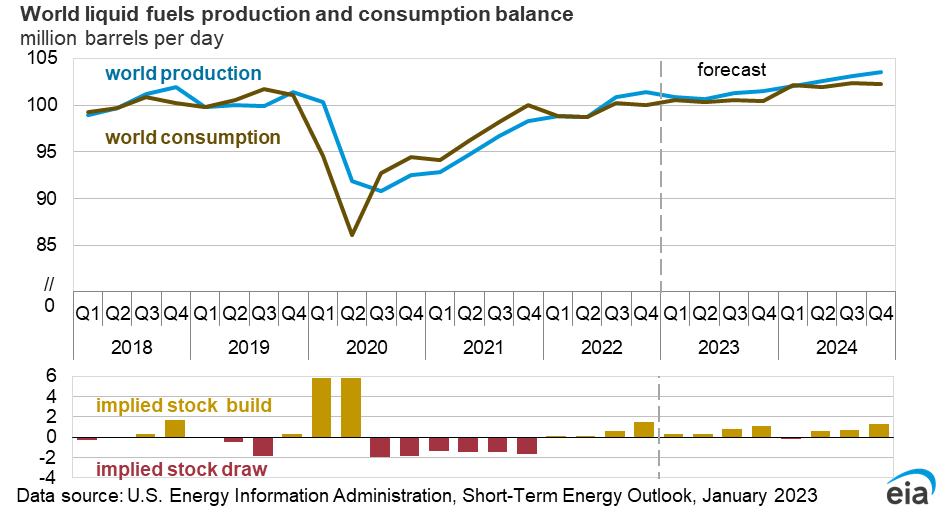

“3 eklenecek”

ABD Güç Bilgi Dairesi’nin arzın iki yıl boyunca talep ölçüsünün üzerinde olacağı istikametinde varsayımı bulunuyor. Bu da doğal olarak fiyat beklentilerinin 2023 ve 2024 için daha aşağıda olmasına neden oluyor.

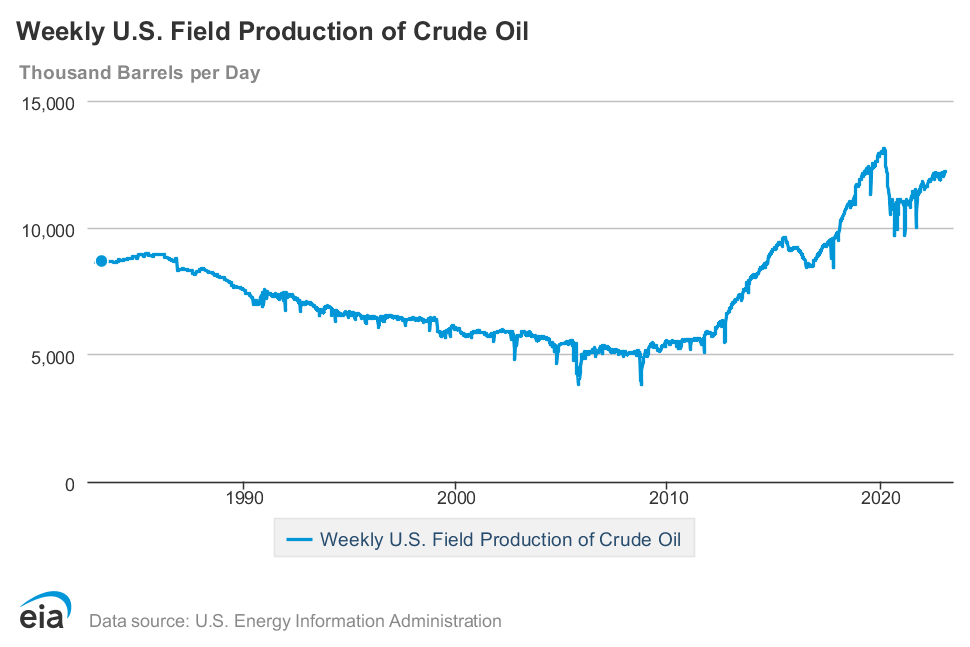

“4 eklenecek”

ABD’de üretim artış gösterirken, yeni üretim sayısı günlük 12,2 milyon varil olarak karşımıza çıkıyor. ABD Güç Bilgi Dairesi’nin kestirimleri bu yıl üretimin 300 bin varilin üzerinde artış yaşayabileceği tarafında. Münasebetiyle aktüel üretim sayıları kesinlikle takip edilmeli.

“5 eklenecek”

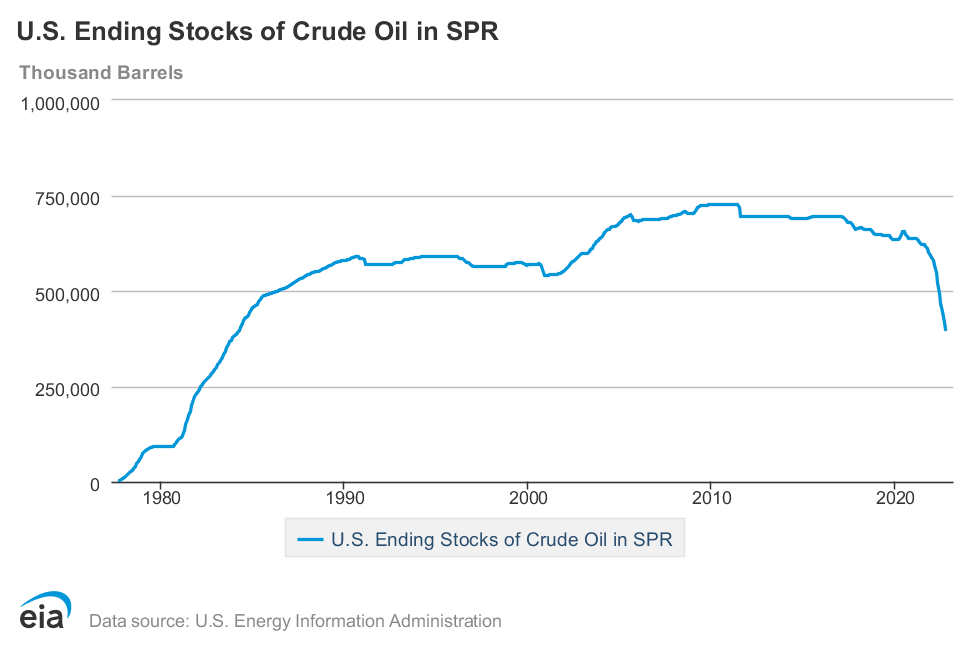

ABD’de Stratejik Petrol Rezervleri’nden (SPR) yapılan satışlar bu kalemin 1984’ten bu yana en düşük düzeylere ulaşmasında tesirli oldu. Biden idaresi, iki yıllık süreçte ABD akaryakıt fiyatlarını baskılamak için SPR’den yaklaşık 250 milyon varillik satış gerçekleştirdi.

Ancak geride bıraktığımız haftalarda bu siyasetin sorgulanmaya başlandığı görüldü. Biden idaresinin planlanan satışları durdurma ihtimali artış gösterirken, SPR’de eksik kalan kısmın nasıl tamamlanacağı da merak konusu.

Ancak SPR ile ilgili haberlerin yorumlanmasında meçhullüğü azaltabilecek senaryolar bulunuyor. Şöyle ki;

– SPR’de eksik kısmın telafisi için yapılacak geri alımlar petrolü baskılamaz

– Biden idaresinin SPR’den satış yetkisinin elinden alınması yahut Biden’ın kendi isteğiyle bu siyasetten vazgeçmesi petrolü baskılamaz

– Şu an için daha agresif satışlar yapılması (ancak tekrar birebir ölçülerde satış yapacak kadar derinliğe sahip bir SPR yok) fiyatları baskılayabilir.

Görüldüğü üzere şu an daha gerçekçi olan senaryoların fiyatı baskılama potansiyeli görünmüyor. Münasebetiyle SPR’ye ait haber akışlarına çok büyük bir sürpriz olmadıkça bu bakış açısıyla yaklaşmak yararlı olabilir.

GCM Yatırım Kıdemli Analisti

Umut TUNCER

[email protected]tr

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy idare şirketleri, mevduat kabul etmeyen bankalar ile müşteri ortasında imzalanacak yatırım danışmanlığı mukavelesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların şahsî görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, yalnızca burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

GCM Yatırım