Son üç yılın şokları, düşük ve düşük-orta gelirli gelişmekte olan ülkeleri sert bir formda vurdu. Lakin hasar yalnızca geçmişte yatmıyor. Gelecekte beklemede. Dünyanın en fakir insanlarının büyük bir kısmını içeren dünyanın en fakir ülkeleri, kayıp bir on yılın tehdidi altında. Bu bir insan felaketi ve büyük bir ahlaki başarısızlık olur. Bu durum başta Avrupalılar olmak üzere en makus etkilenen ülkelerin fiziki olarak yakınında olmak hepimizin geleceğini etkileyecek. Şu andan itibaren, yaklaşmakta olan borç kriziyle uğraştan başlayarak bir şeyler yapılmalı.

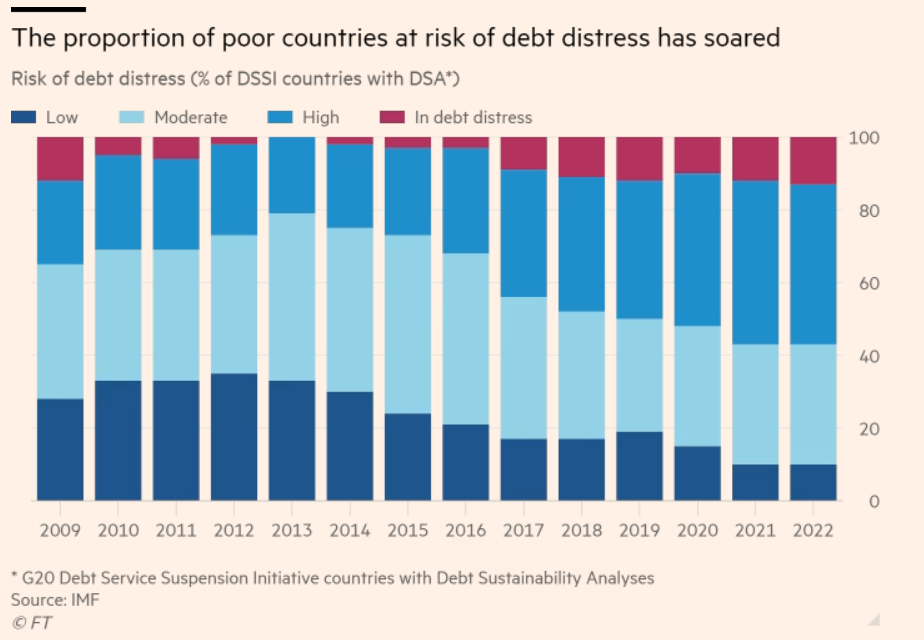

IMF Lideri Kristalina Georgieva’ya nazaran, “Düşük gelirli ülkelerin yaklaşık yüzde 15’i esasen borç zahmeti içinde ve yüzde 45’i de borç zahmeti riski altında. Gelişmekte olan piyasalar ortasında, yaklaşık yüzde 25’i yüksek risk altında ve temerrüde benzeri borçlanma spreadleriyle karşı karşıya.” Sri Lanka, Gana ve Zambiya aslında temerrüde düştü. Bunu çok daha fazlası izleyecek. Hemen bir şeyler yapılmalı.

Bu neden oldu? Karşılık, düşük ve alt-orta gelirli ülkelerin yanlış borç çeşidinden çok fazla üstlendikleri. Bu temel olarak âlâ alternatiflerin eksikliğini yansıtıyor. Dünya, borçlanma şartlarını cazip lakin riskli hale getirerek bir borç tuzağı açtı. Covid-19, yükselen güç ve besin fiyatları, yüksek faiz oranları, güçlü bir dolar ve global yavaşlama, maliyetleri engelleyici hale getirdi ve bu savunmasız ülkeler üzerindeki tuzağı tarzına uygun bir formda kapattı.

Borç karşılanamaz hale geldiğinde, tekrar yapılandırılması gerekir. Bu, şirketler ve hanehalkları için olduğu kadar ülkeler için de geçerlidir. Fakat yine yapılandırma, 1982’deki Latin Amerika borç krizinden sonra 1980’lerde olduğundan daha da güç hale geldi. O vakitler, ana alacaklılar birkaç büyük batı bankası, batılı hükümetler ve batı egemenliğindeki milletlerarası finans kurumlarıydı (IFI’ler). Bu varlıkları koordine etmek en azından nispeten kolaydı. Asıl zorluk, kimi batılı bankaların ne kadar iflas ettiğini kabul etmekti.

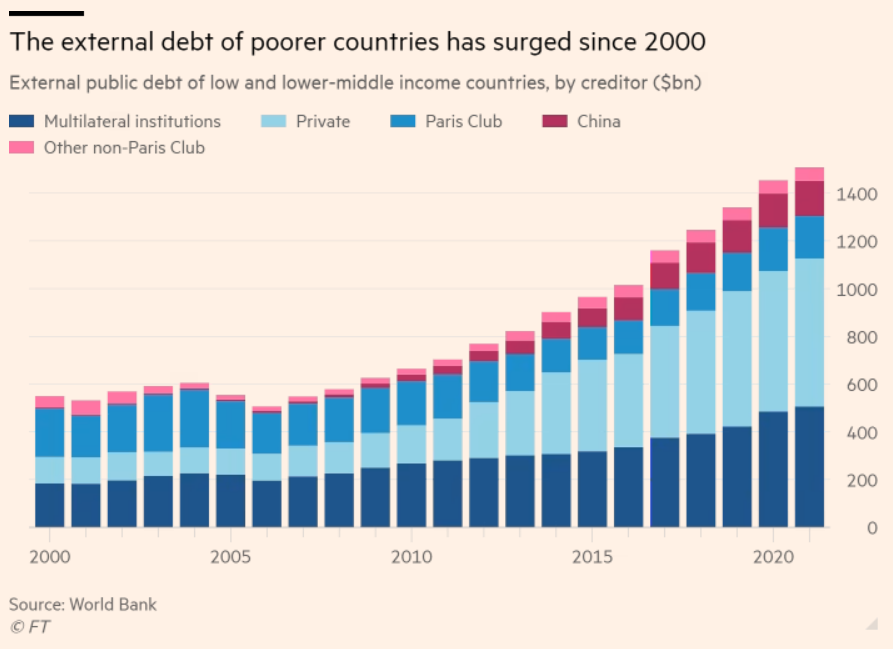

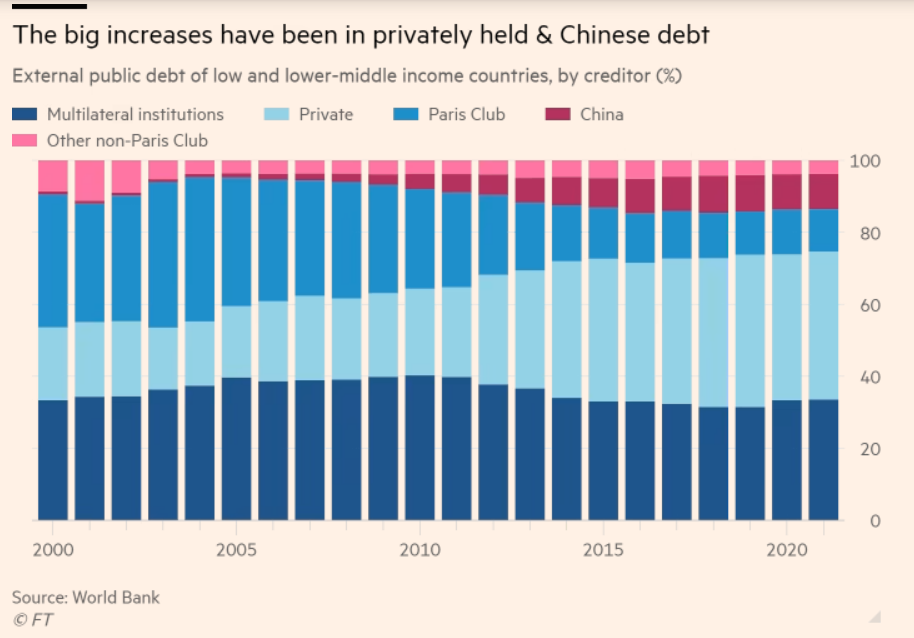

Sadece 2000 ve 2021 yılları ortasında, düşük ve alt-orta gelirli ülkelerin (IFI’ler tarafından tutulanlar dışında) tahvil sahiplerine olan kamu ve kamu garantili dış borçlarının hissesi yüzde 10’dan 50’ye yükselirken, Çin’e borçlu olunan hisse yüzde 1’den yüzde 15’e yükseldi. Bu ortada, Paris Kulübü’nün yüklü olarak batılı 22 üyesinin resmi borç verenlerden aldığı hisse yüzde 55’ten yüzde 18’e düştü. Bu nedenle, alacaklıları kapsamlı bir borç yine yapılandırma operasyonunda koordine etmek, sayılarının artması ve çeşitlilikleri nedeniyle çok daha sıkıntı hale geldi. Dahası, hiç kimse kendisine olan borcunu tekrar yapılandırmak istemez, hele ki şayet bu ülkenin kendisine değil, yalnızca başka alacaklılara yarar sağlayacaksa. (Grafiklere bakın.)

Tüm bu alacaklıları bir ortaya getirmek için tesirli bir çerçeve yok. Bu borcun tekrar yapılandırılması için sağlam bir şablon da yok. G20, evvelki zorlukla başa çıkmak için “Borç Muamelesi için Ortak Çerçeve” yi oluşturdu. Fakat pratikte Paris Kulübü liderliğindeki bir süreç. Öbür (ve ekseriyetle çok daha büyük) alacaklılar nitekim meşgul değiller. IMF’nin kendisine nazaran, çerçevenin “lideri” yok. Tıpkı biçimde, ağır borçlu krizden etkilenen ülkeler için yeni bir başlangıç olacak borç tekrar yapılandırmasına, muhtaçlık duyulanı sağlaması mümkün bir yaklaşım yok.

“Nakit Peşinat Yapısı” kapsamında, yatırımcılar mevcut tahvilin mevcut piyasa pahasının yüzde 30-35’ine eşit bir nakit peşinatı ve anapara meblağının yazılmadığı yeni bir standart uzun vadeli tahvil alırlar. “Destek Tabanı Yapısı” kapsamında, yatırımcılar mevcut tahvilin mevcut piyasa kıymetinin yüzde 60-70’i başlangıç bedeline sahip likit yükselen bir takviye katına sahip eşit nominal fiyatta yeni bir uzun vadeli tahvil alırlar. Dayanak tabanı, yatırımcının yeni tahvili rastgele bir vakitte Dünya Bankası sıfır kuponlu tahviline dönüştürme yeteneğine dayanmakta. IFI’ler bunu, yeni kredilerin bir kombinasyonu ve tekrar Brady emsalini izleyerek, mevcut krediler altında çekilmemiş meblağların tekrar kullanılması yoluyla finanse edecekler. IFI kredileri ayrıyeten çok borçlanmayı kısıtlayan kararlar içermelidir.

Alacaklılar bunu neden kabul etmeli? Karşılık, alternatifin, çok daha azını elde etme ihtimalinin yüksek olduğu uzun süren bir karmaşa olacağı. Bu ortada, IFI’ler bu kadar çok müşterinin vahim durumunu evvelden tanımlanmış bir fiyata çözebilir. Birinin bu misyonu üstlenmesi gerekecek. 1989’da o vakitler ABD Hazine Bakanı Nicholas Brady idi. Artık, halefi Janet Yellen’dan daha âlâ kim olabilir?

Dağınıklığı temizlemek misyonun yalnızca bir parçasır. En azından eşit derecede değerli olan, iklim krizini azaltma ve adaptasyon da dahil olmak üzere kalkınmayı finanse etmek için, riski ele alma konusunda çok daha güzel bir iş çıkaran ve bu gayeleri global kamu malları olarak tanıyan bir sistem oluşturmak. İklim Hareketi için Finans’ta, üst seviye bir uzman kümesinden ve Avinash Persaud tarafından Barbados başbakanı için geliştirilen Bridgetown Girişimi’nden kusursuz fikirler ortaya atıldı.

Şu anda fakir ülkelerin borçlarını çözmek için sahip olduğumuz sistem “amaca uygun” değil. Tıpkı şey, fakir ülkelere olumsuz şoklar ve sürdürülebilir kalkınma yolunda yardım etmek için de geçerli. İvedilikle değişime muhtaçlık var. Artık başlamak gerekli.

[email protected]